Sfatiamo il mito:

Il debito pubblico giapponese non è diverso da quello italiano

Ciò che fa la differenza non è tanto la nazionalità del debito (l’essere giapponese piuttosto che l’essere italiano) ma la volontà di gestirlo bene e il mantenimento degli strumenti per farlo.

Ma andiamo per ordine. I dati ci dicono che nel 2019 il debito pubblico giapponese ha superato il 240% e che per l’Italia si prevede il superamento del 166% entro la fine del 2020.

Nonostante una differenza a nostro favore di circa 100 punti percentuali, per il Giappone non sembra essere un problema, la sua credibilità non vede crisi all’orizzonte. L’Italia invece da giornali e tv è data sull’orlo del baratro. A questo punto la domanda è: cosa sfugge ai commentatori ‘seri’?

Chi ha letto l’articolo apparso sul Wall Street Journal il 4 settembre scorso ha già capito che questo articolo seguirà esattamente il filo di quel ragionamento per dimostrare, ovviamente, l’esistenza di un diverso punto di vista. Per dimostrare, sostanzialmente, che nulla, nel mondo dell’economia, è così oggettivo come si vuol far credere. L’economia vive di decisioni politiche come il consenso vive di televisione e di repubblica.it. Il debito pubblico può essere un debito oppure una risorsa, dipende da quali interessi si vogliono difendere.

E’ giustamente vero che il debito pubblico italiano non è sostenibile, o è meno sostenibile di quello giapponese, ma solo alle condizioni attuali. Ed è di queste condizioni che si dovrebbe discutere, di chi e perché le ha create. Se queste siano immutabili oppure frutto di decisioni politiche e, quindi, se queste decisioni abbiano tutelato i cittadini oppure li abbiano esposti a rischi e sacrifici inutili.

Chi scrive ritiene che l’Italia, potendo utilizzare gli stessi strumenti di politica economica e monetaria del Giappone, potrebbe arrivare a gestire anche gli stessi livelli di debito e che già oggi si potrebbe parlare di falso problema semplicemente applicando gli stessi criteri di chiarezza contabile utilizzata per il Giappone.

Con il Wsj siamo comunque d’accordo su un punto: non è solo questione di sovranità monetaria. Si può avere infatti la capacità di stampare la propria moneta ma ci possono essere condizioni internazionali sfavorevoli (si pensi a Weimar), incapacità di gestione della cosa pubblica (si pensi allo Zimbawe) o i due fattori che si manifestano insieme (si pensi all’Argentina oppure al Venezuela). Tolti questi ci sarebbero poi, a volerli vedere, tutti gli esempi in cui comunque la sovranità monetaria funziona e qui andiamo dagli Stati Uniti fino alla Svezia, dalla Corea del Sud, al Giappone, al Canada fino all’Australia e alla Norvegia. Dalla Gran Bretagna fino al Sud Africa ed oltre.

La diversità del debito giapponese sembra risiedere, come fa notare anche Cottarelli, nel fatto che il settore pubblico ne detenga una grande fetta, talmente grande che se la eliminassimo il debito scenderebbe al 153%, meno di quello italiano. Chiarezza contabile dunque. Il debito pubblico giapponese è più al sicuro perché una parte è comprata dallo stesso settore che lo emette, il 37% lo ha acquistato la Boj, poi ci sono i fondi pensione, le pensioni pubbliche e le assicurazioni. Insomma un debito solo formale, una “partita di giro”, un modo per finanziarsi con la propria moneta senza creare problemi. Ovviamente gli interessi che si pagano sul debito detenuto dalla banca centrale ritornano allo Stato generando anche un circolo virtuoso dovuto al signoraggio. Il mondo, e Cottarelli, lo sa e addirittura apprezza.

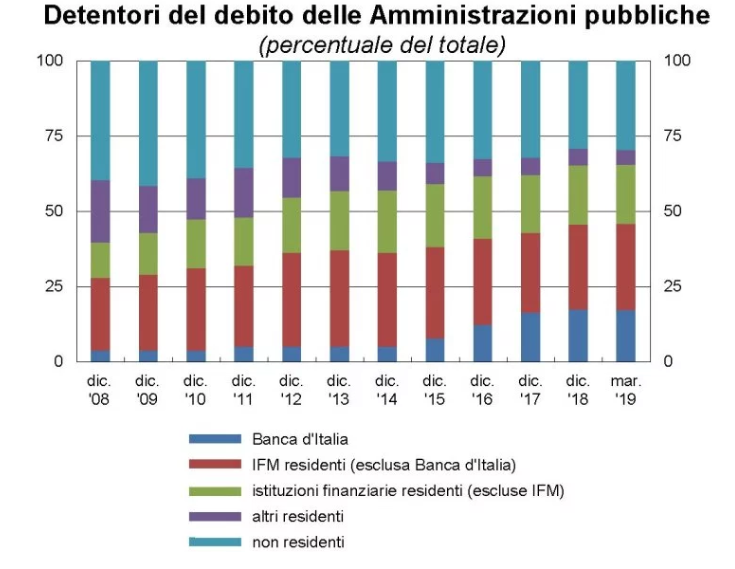

Se applicassimo lo stesso ragionamento per l’Italia potremmo constatare che attualmente la Banca d’Italia detiene una quota del debito pubblico pari a circa 400 miliardi mentre circa 700 miliardi sono detenuti da istituzioni finanziarie nazionali. Il che ci metterebbe già sullo stesso piano contabile del Giappone, se solo il mondo e Cottarelli se ne accorgessero. Allora la domanda giusta potrebbe essere: “perché non se ne accorgono?”

Poi ci sarebbe la quota detenuta dalla Bce e quindi (cumulativamente), come per il Giappone, ci sono interessi che ritornano allo Stato italiano, il che potrebbe far pensare che questi interessi con i futuri titoli del Recovery Fund andranno persi. Non dico che ciò sia fondamentale, solo che a volte le nostre autorità ci dicono ciò che vogliono dirci omettendo ciò che non vogliono dirci o non vogliono che notiamo, sembra una banale considerazione ma è meglio considerarlo se poi si vuole comprendere davvero le grandi questioni nazionali.

(fonte: statistiche della Banca d’Italia – 15 gennaio 2020)

C’è poi il punto relativo al debito comprato dalle famiglie e quindi del reddito da interesse che rimane all’interno del circuito contrapposto a quello comprato dall’estero, che ovviamente impoverisce finanziariamente il paese che emette il debito (gli interessi vanno all’estero e il capitale è più a rischio perché meno controllabile). Ebbene qui il Giappone fa meglio di noi, infatti solo il 6% del suo debito va all’estero mentre l’1% va alle famiglie, dimostrando quindi di volerlo pienamente gestire sia dal punto di vista di attacchi valutari che inflazionistici. E’ lo Stato, in Giappone, che tiene sotto controllo la politica fiscale e monetaria. Anche qui il mondo osserva e apprezza.

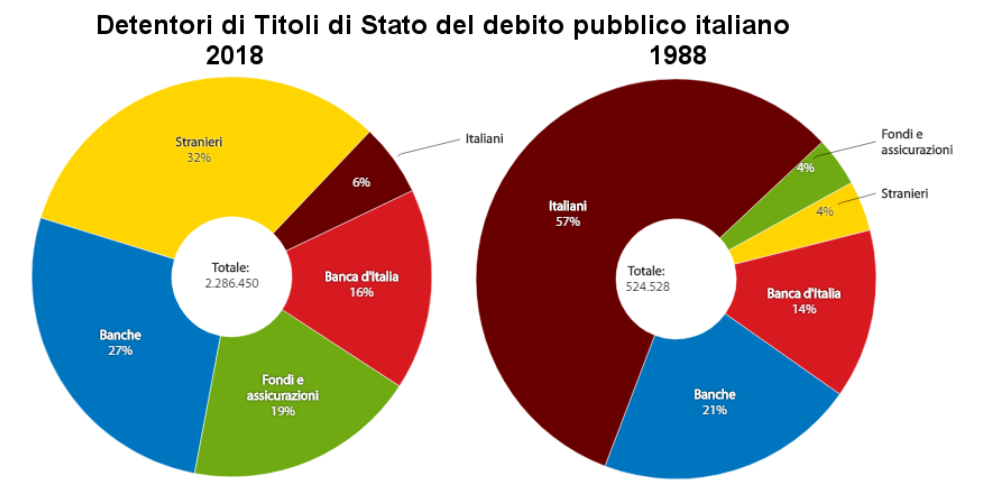

L’Italia ha avuto l’evoluzione come dal grafico seguente, è passata dall’avere un debito estero del 4% nel 1988 al 32% nel 2018 per arrivare a superare i 700 miliardi alle soglie del 2020 (fonte: Statistiche della Banca d’Italia).

Le famiglie passano dal detenere il 57% nel 1988 al 6% del 2018. Quindi sale l’esposizione con l’estero e diminuisce con le famiglie. Una scelta pessima, alimentata dal fatto che in molti casi c’è stata una chiara volontà nello spingere queste ultime all’acquisto di obbligazioni e azioni bancarie allontanandole dai sicuri risparmi assicurati dai Titoli italiani, con le conseguenze che abbiamo visto tutti. Lo Stato, continuamente e secondo gli osservatori nazionali, sull’orlo del baratro ha continuato a tenere fede ai suoi impegni, mentre le banche fallivano lasciando disastri e disperazione. Oggi, costretti a combattere contro il Covid 19, torniamo ai “Bot people” per necessità.

Scelte sbagliate che nell’immaginario comune sono stranamente patrimonio dell’Italia tutta e non solo di quella parte politica che le ha fatte ed imposte, a volte senza neppure passare per il Parlamento. Tanto vero questo che quando, ad esempio, un Draghi qualsiasi fa una considerazione da studente di Liceo viene osannato invece che essere messo di fronte alle sue responsabilità politiche trentennali.

Draghi ‘avverte’ infatti che esiste un debito buono e un debito cattivo. Cioè non vanno bene le mancette ma ci vogliono investimenti, magari in ricerca e infrastrutture, geniale.

Noi però lo sospettavamo e qualcuno addirittura lo sapeva. Si era a conoscenza dell’esistenza di debito buono e debito cattivo, non per particolare bravura ma semplicemente perché bastava ascoltare altri economisti come ad esempio Richard Werner, per rimanere all’oggi, ma potremmo arrivare persino ad aver letto Silvio Gesell per scoprire che i riferimenti alla logica in economia partono da lontano. Ma di più alla portata, in fondo, c’erano anche Keynes e la Costituzione italiana a parlarci della bontà dell’intervento e del controllo statale, in particolare nei momenti di crisi, e degli investimenti e poi del lavoro e della ricerca. La spesa di oggi, diceva Milton Friedman (niente di meno!), farà raccogliere gli interessi alle generazioni future.

Invece la politica italiana ci ha voluto dare altro, l’indipendenza dei mercati, della finanza e delle banche centrali nonché uno stato spettatore più che attore, tranne poi chiamarlo a gran voce quando si è voluto convertire debiti privati in pubblici (per non far fallire banche e istituzioni finanziarie), trasferire gli errori dei singoli alle comunità (per non fargli perdere i bonus milionari) e ridare stabilità al sistema (cioè perché continuasse a trasferire ricchezza dal basso verso l’alto). Il tutto, ovviamente, dando fondo a i nostri risparmi.

La conclusione è che non serve confrontare ciò che non si può confrontare. Il Giappone ha un sistema totalmente diverso dal nostro, ha la possibilità di controllare l’emissione monetaria e la successiva immissione di denaro nel sistema, ha il controllo delle banche commerciali attraverso la sua Banca Centrale che ovviamente è controllata a sua volta dallo Stato, ha la possibilità di decidere autonomamente delle sue politiche economiche. Può quindi riformare ciò che ritiene di dover riformare e indirizzare fondi dove ritiene di doverli indirizzare, può stimolare oppure frenare, può dare soldi alle sue aziende per lo sviluppo e la ricerca, può finanziare le sue università e i suoi ospedali.

Ha, inoltre, dei politici che hanno probabilmente onore, senso dello Stato e del dovere verso i cittadini. Facile governare con tutti questi strumenti a disposizione.

Da questo elenco, cosa ha a disposizione e cosa può fare autonomamente l’Italia? Forse è di questo che si dovrebbe discutere per scoprire che non è semplicemente vero che loro sono bravi solo perché sono giapponesi ma sono bravi perché hanno scelto di essere e rimanere giapponesi pur accettando la complessità del mondo, mentre noi siamo cattivi perché non riusciamo ad essere italiani e inseguiamo il mondo senza capirlo. Nel tempo abbiamo preferito essere un tantino inglesi, francesi, americani e adesso persino tedeschi per avere una direzione. Abbiamo ceduto tutti gli strumenti di natura politica e decisionale per l’incapacità di essere semplicemente noi stessi, convincendoci che la mancanza di capacità dei nostri politici fosse quella di un intero popolo.