Carife, l’altare e la polvere: anatomia di un crac

di Alice Ferraresi

Cassa di Risparmio di Ferrara è viva e lotta insieme a noi, proprio mentre va ad estinguersi e si trasforma in un’altra cosa, che non sarà più la Cassa di Risparmio di Ferrara.

Vive a dispetto di tutto, come un’anguilla che ha ricevuto colpi alla testa, alla coda ma che continua a dibattersi in un impeto di vitalità quasi automatica. E’ curioso e teatralmente drammatico il meccanismo che la farà vivere il tempo necessario per diventare un’altra cosa (Bper, si dice). Più di un terzo dei dipendenti accetta di licenziarsi (con un incentivo) per consentire agli altri di tenere in piedi il proprio lavoro e la banca, tuttora in pesante squilibrio costi-ricavi.

Non sono bastati 350 uscite in tre anni e venti giorni di solidarietà non pagata a testa per riportare la banca in equilibrio. Non sono bastati perché in questi tre anni la banca ha perso volumi e clienti in misura più che proporzionale, vittima di una impressionante serie di mazzate che fanno pensare ad una nemesi: i privilegiati capetti di centocinquantanni di sistema autoreferenziale e, da un certo punto in poi, smodatamente ambizioso travolti da una specie di cataclisma biblico.

I germi della caduta sono, come spesso accade, annidati dentro l’acme dell’ascesa, situato tra il 2006 ed il 2008. E’ questo il momento in cui l’espansionismo estense non più prudente né temperante, incentrato sull’attivismo del direttore padrone Gennaro Murolo, lasciato libero di fare dal suo presidente Santini e dall’allora direttore di Bankitalia Fazio, raggiunge il suo massimo livello. Dopo aver acquistato una società di leasing napoletana, una banca locale romana, una veronese, una romagnola ed una modenese, Murolo decide di impiegare una parte consistente della nuova raccolta per alcune spregiudicate operazioni, delle quali la più nota è quella degli investimenti immobiliari milanesi Miluce e Santamonica; operazione attuata sia attraverso l’acquisto a prezzi supervalutati di terreni dai fratelli Siano, sia attraverso il finanziamento bancario ai fondi immobiliari veicolo delle iniziative. Totale circa 140 milioni che non rientrano. Altri 80 milioni non rientrano da Acqua Marcia Immobiliare del dominus Francesco Bellavista Caltagirone, ora in concordato. Due operazioni due, che per importo potevano essere sostenute da Unicredit, Intesa, Banco Popolare. Non è una consolazione avere prestato male i soldi in pool con banche più grandi: quelle sopravviveranno al rovescio, Carife entra in sofferenza profonda.

Sono Murolo e i suoi sodali i primi responsabili delle disgrazie della banca: dei dipendenti e dei risparmiatori, in primis. Del territorio, in secundis – anche se oggi pare scongiurato, per un soffio, il rischio di chiusura, che si sarebbe portato dentro il fosso una parte consistente dell’economia locale, già ferita dal terremoto, dalla crisi e dalla fine delle erogazioni della Fondazione; economia che vive ancora in buona parte a debito della Cassa.

La Banca viene obbligata da Bankitalia a fare un aumento di capitale di 150 milioni, che si concretizza miracolosamente nel 2012. Migliaia di ferraresi ci credono ancora e comprano le azioni – la Fondazione, senza un euro, non ci mette niente ma non molla la presa; rimane padrona della maggioranza relativa, e nessun direttore generale ha il mandato libero di vendere la banca o di fare entrare partner industriali per rafforzarne il patrimonio. E’ qui che inizia la nemesi.

Qualcuno decide di vendicarsi. Di cosa? Probabilmente di prebende non più percepite, di privilegi perduti. Questo, almeno, sembra da fuori, vedendo cosa succede alla Cassa dopo l’aumento di capitale. Senza che sia successo nulla di ulteriore, la banca con 150 milioni di più in forziere viene commissariata da Bankitalia. Una decisione che si poteva comprendere prima dell’aumento di capitale, incomprensibile e sospetta dopo, visto che una delle causali è “gravi perdite patrimoniali”; una beffa per i cittadini che vedono il valore dell’investimento azzerato.

La gestione commissariale fa cadere la sua mannaia sui crediti inesigibili, svalutandoli al 65%; e sui costi fissi, in particolare del personale, che in sostanza paga con le sue tasche l’esodo anticipato dei colleghi più vicini alla pensione. Ma non basta, non basta mai. L’emorragia dei depositi ed il conseguente taglio dei crediti asciugano i volumi della Cassa sino ad essiccarla; nessuna riduzione di costi, per quanto ingente, riesce a correre dietro a questa emorragia, dovuta alla caduta di fiducia ed alla paura della clientela.

L’altro dramma decisivo si dipana tra luglio e novembre 2015. In luglio, dopo l’ennesimo sofferto accordo coi sindacati, Bankitalia si presenta in assemblea degli azionisti proponendo: aumento di capitale finanziato dal Fondo Interbancario, un riconoscimento di valore minimo agli azionisti, una prospettiva, per quanto lunga e faticosa, di ripartenza della banca. Da lì a novembre un rincorrersi di voci su divieti, veri o presunti, all’operazione da parte dell’Unione Europea; fatto sta che i soldi del Fondo non arrivano, la clientela ricomincia ad insospettirsi, e riparte l’emorragia di depositi.

Il capolavoro arriva il 22 novembre 2015. Durante una furtiva riunione ministeriale di domenica pomeriggio, il Governo, imboccato dalla Vigilanza, decide di sottoporre a risoluzione (in sostanza, di fare fallire “dolcemente”), Carife ed altre tre banche locali (Etruria, Marche e Chieti) per problemi di liquidità che ne compromettono il regolare funzionamento nelle condizioni normali (grazie al piffero, verrebbe da dire…). Governo e Bankit ci dormono sopra per mesi, lasciano uscire i depositi e poi prendono atto che “c’è un problema di liquidità”. E quindi operano, tagliano come chirurghi: innesto di capitale di funzionamento ma vincolato ad una svalutazione draconiana dei crediti inesigibili (per Carife all’86%, una svalutazione che applicata al sistema farebbe entrare in crisi immediata di capitale la metà delle banche), che obbliga ad un taglio parziale dei debiti verso i clienti: le obbligazioni subordinate, acquistate dagli stessi tra il 2007 e il 2009 ma, soprattutto, mai potute riacquistare dalla Cassa, perché Bankit non risponde mai alla richiesta di Carife – in sostanza, non autorizza il riacquisto.

La battuta viene facile: l’operazione è perfettamente riuscita, il paziente è morto. A questo punto viene creato un piccolo “mostro” che nasce in pubblicità con le ali di una cicogna, ma che viene percepito dai risparmiatori espropriati con le grinfie della gazza (ladra). E deve essere venduto entro qualche mese: qualunque persona dotata di elementare buon senso capisce subito che la “trattativa” è completamente nelle mani di chi sarà chiamato, per amore o per forza, a comprare e quindi potrà dettare tutte le condizioni, e quando vorrà, a costo di giocarsi dipendenti e clienti in cambio di un’acquisizione gratuita di rete commerciale e territorio di riferimento.

Questa triste storia sta per avere il suo epilogo, drammatico ma non tragico – c’è comunque una bella differenza – grazie a sindacati fin troppo responsabili (ma comunque senza alternative) ed al senso civico di una parte dei dipendenti; l’uscita dalla banca la pagheranno (pur incassando una cifra apprezzabile) soprattutto le donne con figli. C’è da sperare che non sia l’atto di chiusura tombale, almeno per un paio di lustri, della prospettiva di una rinascita economica per la provincia più povera della Regione.

Sostieni periscopio!

Redazione di Periscopio

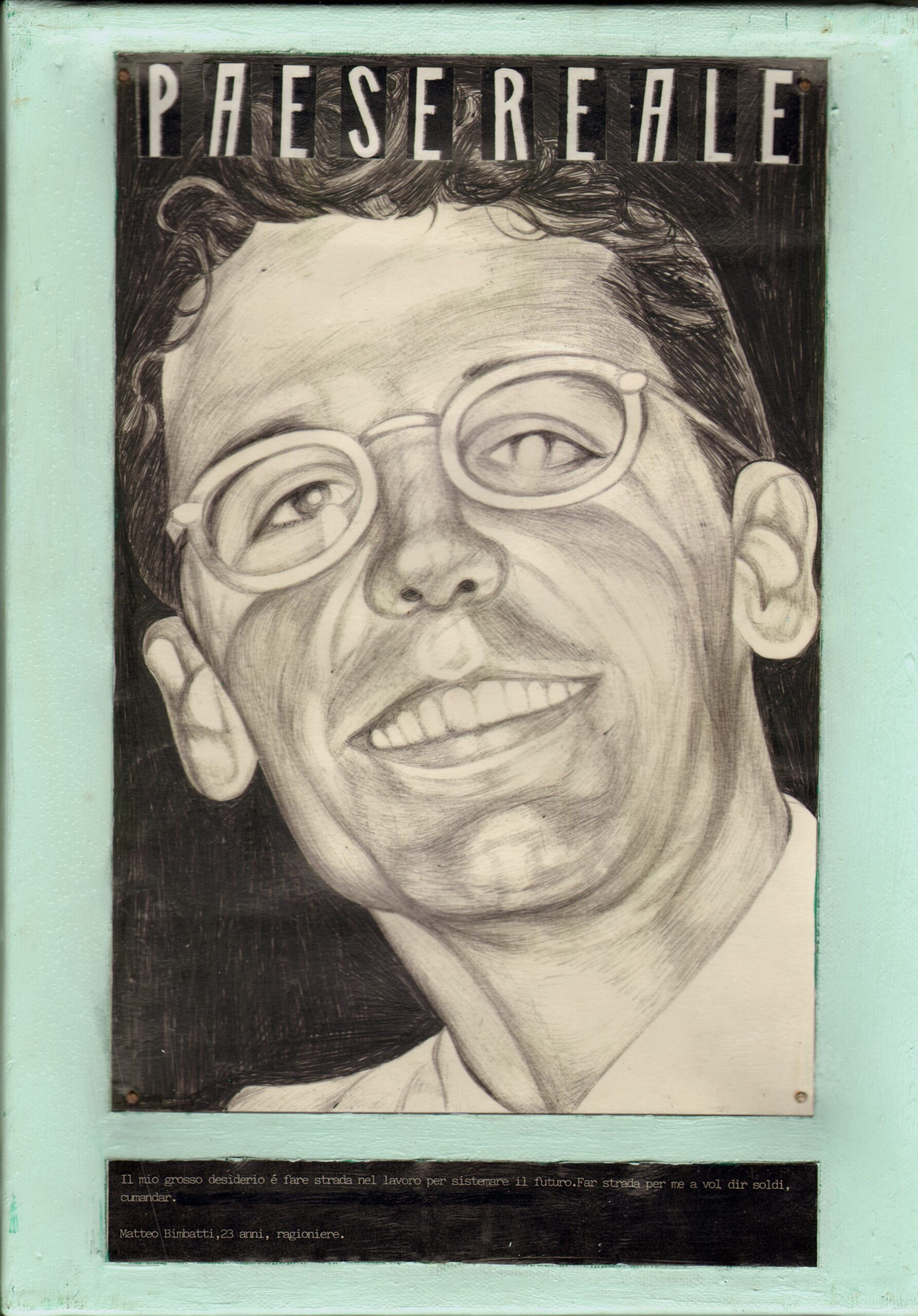

PAESE REALE

di Piermaria Romani

Ogni giorno politici, sociologi economisti citano un fantomatico “Paese Reale”. Per loro è una cosa che conta poco o niente, che corrisponde al “piano terra”, alla massa, alla gente comune. Così il Paese Reale è solo nebbia mediatica, un’entità demografica a cui rivolgersi in tempo di elezioni.

Ma di cosa e di chi è fatto veramente il Paese Reale? Se ci pensi un attimo, il Paese Reale siamo Noi, siamo Noi presi Uno a Uno. L’artista polesano Piermaria Romani si è messo in strada e ha pensato a una specie di censimento. Ha incontrato di persona e illustrato il Paese Reale. Centinaia di ritratti e centinaia di storie.

(Cliccare sul ritratto e ingrandire l’immagine per leggere il testo)