SCHEI

Banchieri, marchesi e plebei

Tempo di lettura: 5 minuti

Lo abbiamo già detto: dal primo gennaio 2021 le banche applicheranno le nuove (più restrittive) regole europee sulle “controparti inadempienti”, che in parole povere siamo noi che non riusciamo a rimanere dentro il fido, o sconfiniamo senza fido, o non riusciamo a onorare alla scadenza una rata del prestito. Se siamo un privato o una PMI, lo sconfino di oltre 100 euro per più di 90 giorni ci rende automaticamente inadempienti verso quella banca e segnalati sul sistema; se siamo un’impresa, idem se il nostro ritardo di oltre 90 giorni ci porta a sconfinare per più di 500 euro. L’ esposizione in mora deve anche superare l’1% del totale dell’esposizione verso la banca. Se poi sistemiamo le cose, in teoria la segnalazione viene cancellata. Dico in teoria, perchè la lista di coloro che, per misteriose ragioni, rimangono segnalati in Centrale Rischi per ritardi di mesi o anni prima, poi sistemati, è lunghissima ed è uno dei sintomi dell’inefficienza delle organizzazioni bancarie quando non si tratta di piazzare prodotti ai propri clienti, ma di occuparsene come utenti bisognosi di un servizio. La customer care in banca, purtroppo, somiglia sempre più a quella delle aziende con un numero verde unico per l’assistenza, in cui riesci a parlare con un operatore dopo aver attraversato un labirinto minato; con l’aggiunta che, in banca, se sconfini non sei più un cliente, ma un cattivo pagatore. E queste nuove regole autorizzano, implicitamente, la banca a trattarti come l’equivalente del paria induista, un reietto, un fuori casta.

Molti istituti in questi giorni hanno comunicato ai loro clienti che tra pochi giorni applicheranno le nuove regole. Scelta meritoria, almeno in termini di trasparenza: uomo avvisato, mezzo salvato. Continuo peraltro a chiedermi – per una volta, come fa il capo dei banchieri italiani, Patuelli – per quale ragione l’Europa non abbia ancora deciso di rinviare l’entrata in vigore di queste norme. Le ragioni della opportunità di un simile rinvio sono molteplici, ma si possono compendiare in un solo vocabolo: pandemia. Questa testardaggine è ancora più ottusa se consideriamo che si sta votando, in Europa, la possibilità che per evitare il fallimento di una banca il Fondo Unico di Risoluzione possa chiedere soldi al MES(Meccanismo Europeo di Stabilità). Inoltre, a partire dal 28 giugno 2021, cambia la ponderazione dei prestiti garantiti da una quota di stipendi e pensioni – la cosiddetta “cessione del quinto”: l’assorbimento di capitale associato a questa tipologia di finanziamenti sarà abbassato dall’attuale 75% al 35%.Questo perchè la rischiosità complessiva di tali finanziamenti è considerata più bassa delle altre tipologie di crediti al consumo, per due motivi: 1.esiste una polizza assicurativa che protegge il credito della banca in caso di morte o perdita del posto di lavoro; 2. il rimborso del prestito è direttamente trattenuto alla fonte (ovvero presso il datore di lavoro, pubblico o privato).

Per semplificare: da un lato abbiamo un sistema di regole che cambia “in meglio”, liberando capitale disponibile alle banche(che devono accantonare meno patrimonio per tutelarsi dal rischio dei crediti non pagati) e apprestando una rete di salvataggio (il MES, appunto) in caso di rischio di fallimento. Il combinato di queste due misure consente alle banche di avere più denaro da impiegare, e di poter ricorrere a soldi “pubblici” di fonte europea per evitare di saltare in aria. Questo “lato” è coerente con l’aggravarsi della situazione socio-economica, poichè consente, almeno in teoria, ad una banca di non chiudere il rubinetto del credito proprio quando c’è maggior bisogno che da quel rubinetto esca acqua fresca, risorsa fondamentale per un assetato. Dall’altro lato, invece, si inaspriscono le regole di rimborso, in modo tale da creare pressochè inevitabilmente, in periodo di pandemia, una nuova valanga di crediti inesigibili, che peseranno come un macigno sui bilanci bancari. Questo secondo “lato” appare quindi incoerente con l’aggravarsi della situazione socio-economica, e rischia di vanificare in buona parte l’effetto positivo delle misure espansive.

Tuttavia uno potrebbe dire che questo rigore è benvenuto, perchè gli impegni vanno rispettati e un debito è un impegno che va onorato nei tempi stabiliti. In linea teorica è un ragionamento sensato, introdotto però nel periodo più insensato: sono già milioni gli italiani che, a causa della paralisi dell’economia mondiale e locale, non sanno come sbarcare il lunario nei prossimi mesi, e che, una volta espulsi dal sistema del credito, non vi potranno più accedere per anni. Sarà un disastro per i territori, che vedranno trasformare il rapporto dei privati e delle piccole imprese col sistema del credito, fino ad una situazione (che già evolve, giorno per giorno, in questa direzione) nella quale saranno le agenzie criminali a finanziare l’economia “legale”, in quanto dotate di ingenti somme di denaro riveniente dal traffico di droga, di armi, di rifiuti e di esseri umani. Si realizzerà in questo modo una completa fusione tra economia legale e illegale(anzi, criminale): un salto di qualità da una economia ufficiale innervata da elementi criminali, ad un corpo socioeconomico nel quale non avrà nemmeno più senso distinguere tra economia legale e criminale, perchè la sola economia che sopravviverà sarà quella capitalizzata con o finanziata da soldi sporchi.

Ma se non bastasse questo, c’è anche una gigantesca ipocrisia dietro questo rigorismo di facciata, come si può agevolmente appurare da tutte le statistiche sul tema delle sofferenze bancarie. La Cgia di Mestre ha mostrato già nel 2016 chi sono i “cattivi pagatori” delle banche. Le grandi imprese rappresentavano l’80% del credito complessivamente erogato alle società non finanziarie, nonostante esse siano appena l’1% del totale. Ebbene, esse erano responsabili del 78% dei crediti sofferenti, mentre il restante 99% delle imprese detiene il restante 22% dei debiti a rischio. Ripeto: l’ 1% dei finanziati ha causato il 78% dei debiti impagati. Le grandi imprese hanno ottenuto grande fiducia, ma dimostrano di averne fatto strame. Anche a Ferrara lo sappiamo molto bene: la Cassa di Risparmio è saltata per la sconsiderata mole di denaro prestata fuori dai nostri territori e a pochissimi debitori, non per i piccoli prestiti dei ferraresi (che però alla fine sono quelli che hanno pagato il prezzo della risoluzione, con buona pace dei professorini di economia che impartiscono lezioni su come si amministrano le banche). Li conosciamo, quelli che succhiano denaro dalle banche restituendolo a loro piacere. Sono la classe dirigente italiana, i Caltagirone, i De Benedetti, i Marcegaglia, i Marchini, gli alfieri di quel capitalismo relazionale che significa: siedo nel CdA di chi mi presta i soldi, quindi i soldi me li prendo e se non mi va non te li restituisco. Tanto a me, qualcuno che presta i soldi ci sarà sempre. Alberto Sordi – con la forza iconica che l’arte trasmette, molto meglio di un saggio di economia – ha mostrato il nocciolo della nostra classe padronale, condensandolo nella battuta del Marchese del Grillo: “io so’ io e voi non siete un cazzo”.

Sostieni periscopio!

Nicola Cavallini

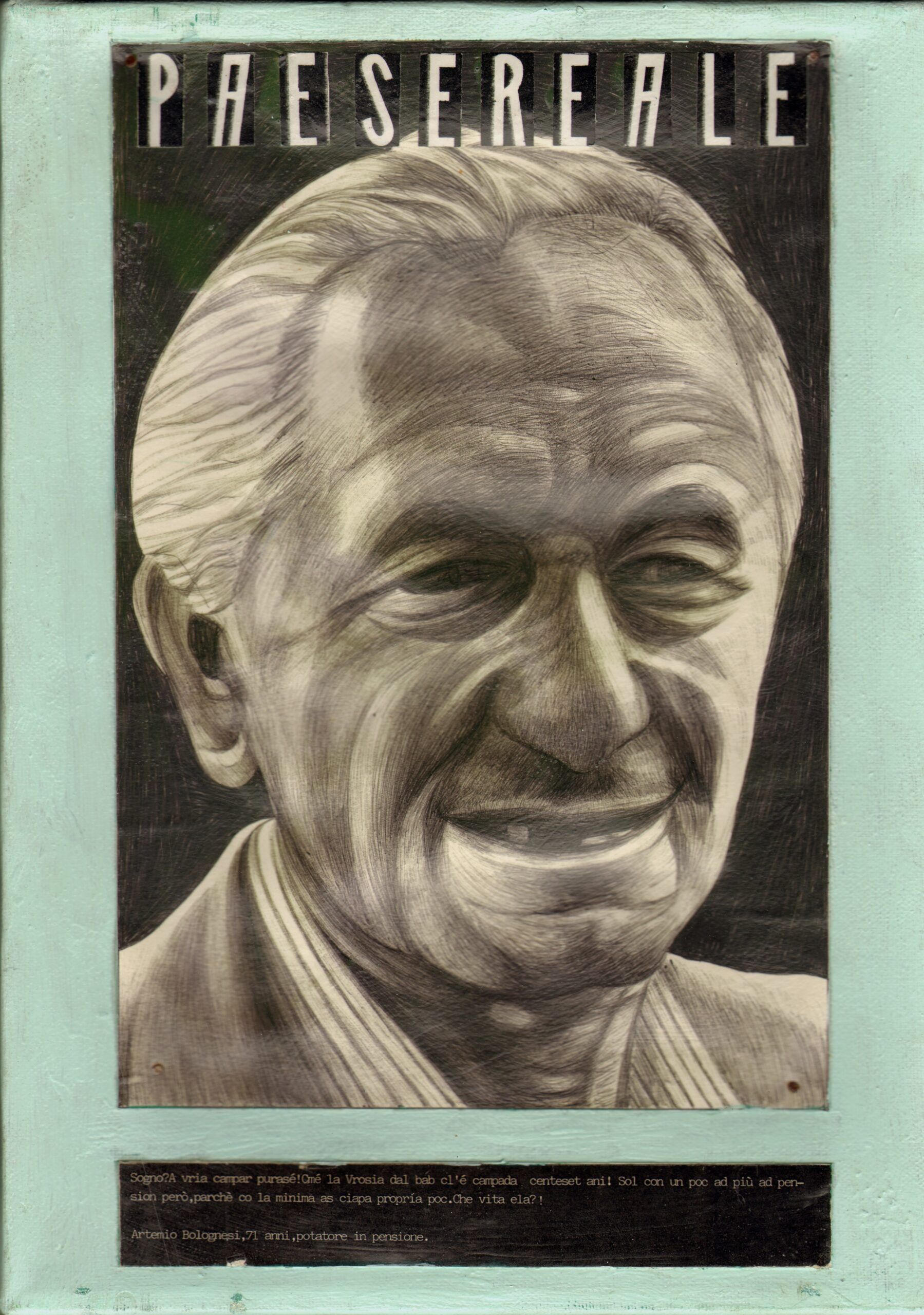

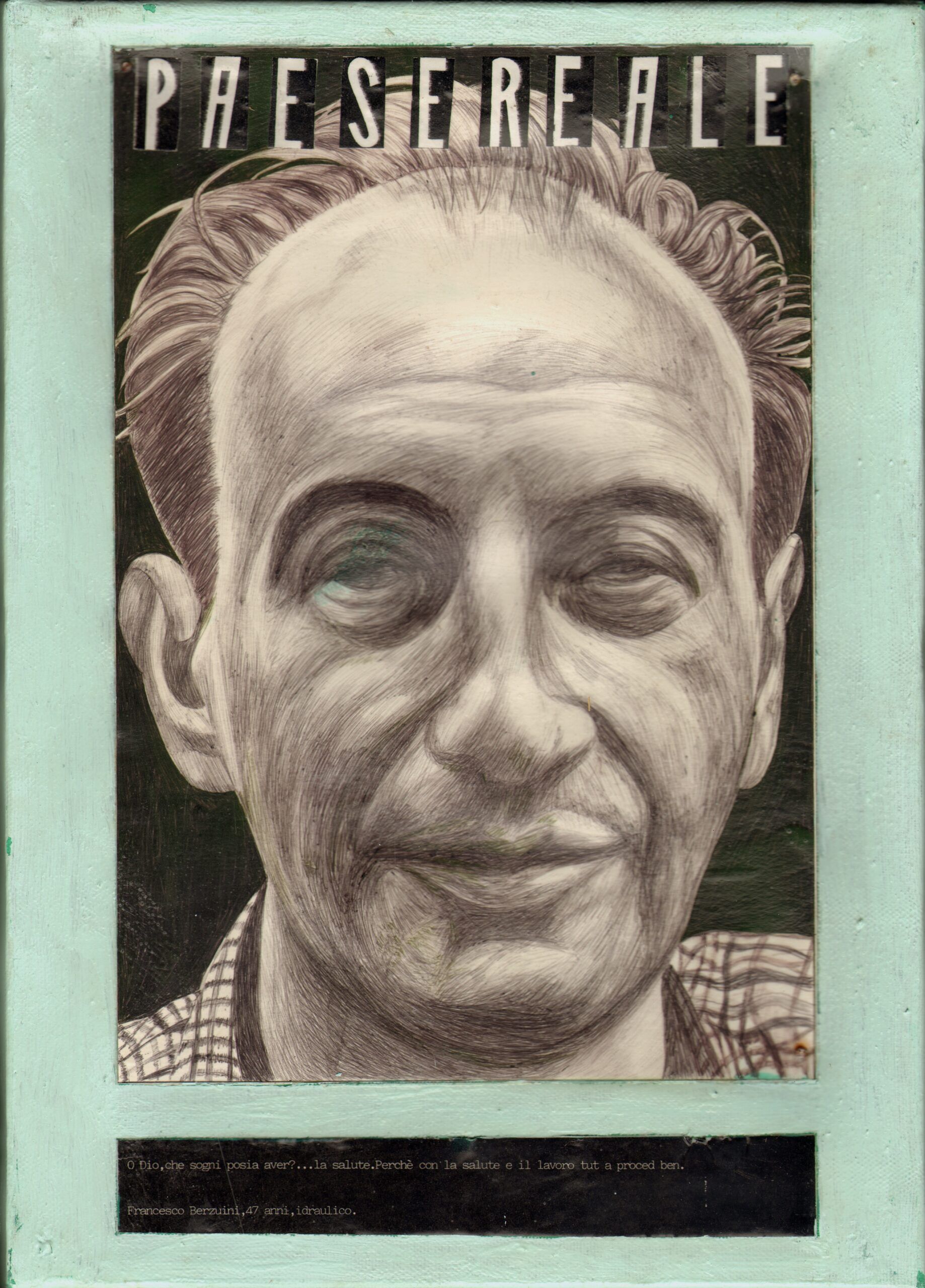

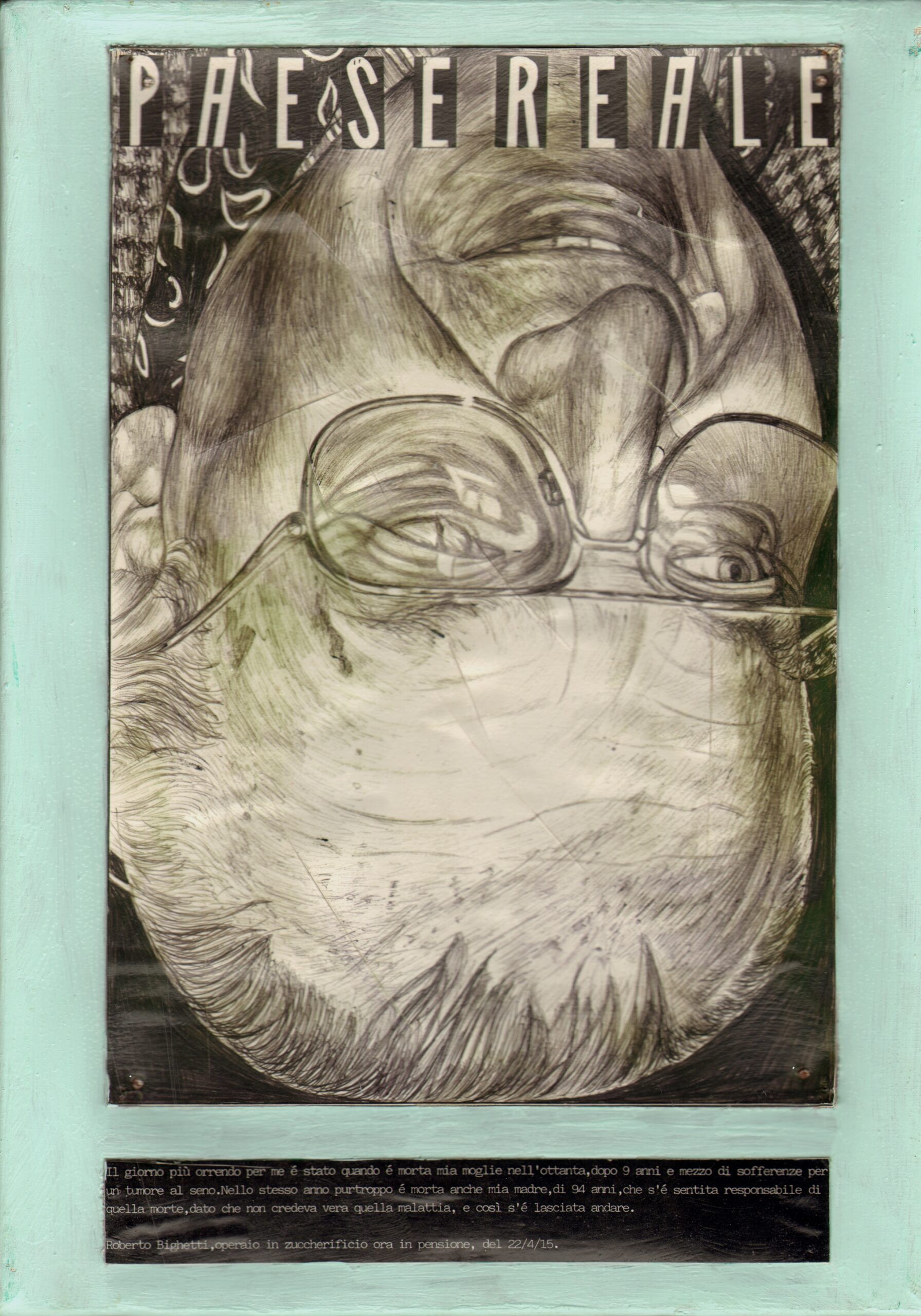

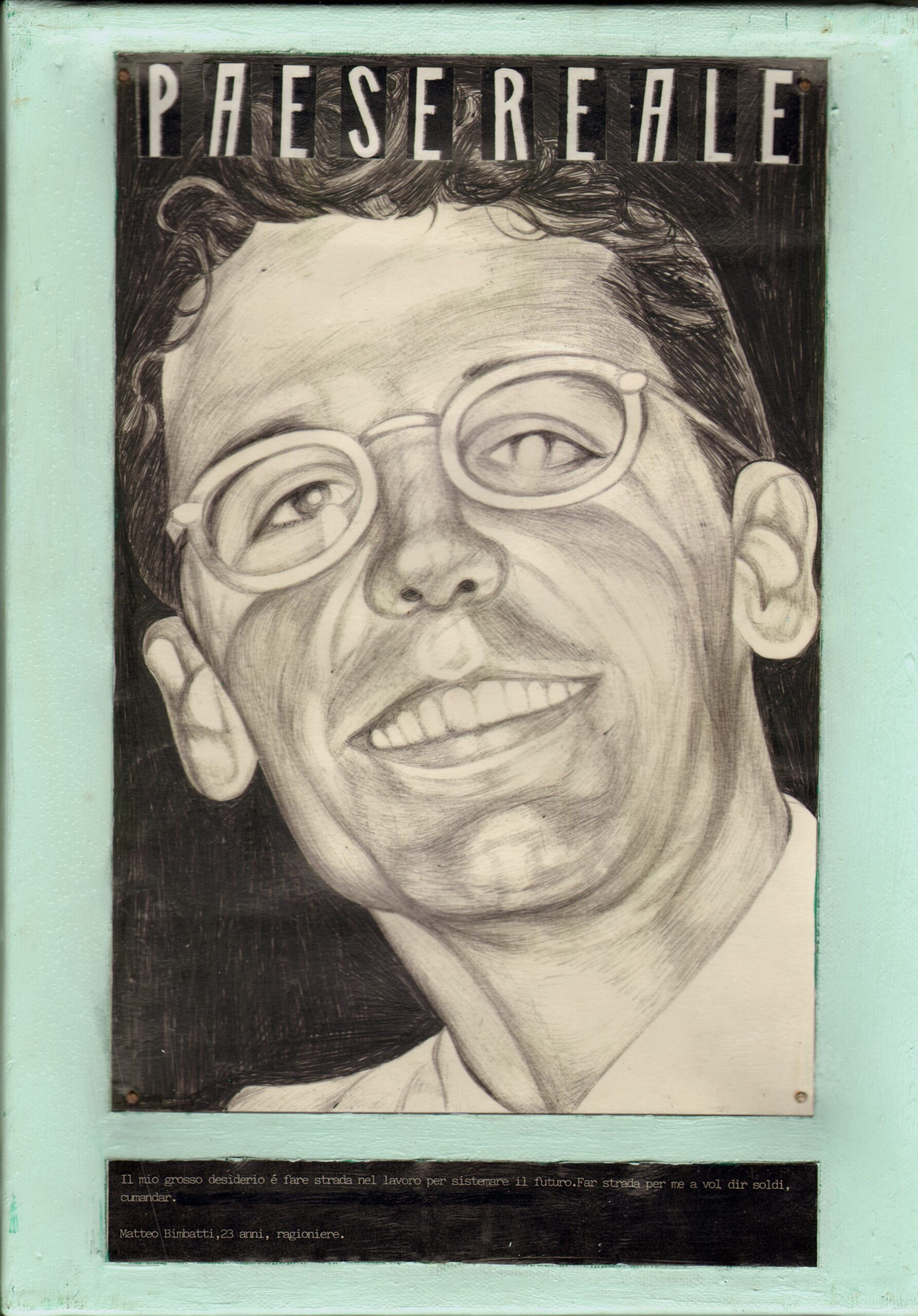

Ogni giorno politici, sociologi economisti citano un fantomatico “Paese Reale”. Per loro è una cosa che conta poco o niente, che corrisponde al “piano terra”, alla massa, alla gente comune. Così il Paese Reale è solo nebbia mediatica, un’entità demografica a cui rivolgersi in tempo di elezioni.

Ma di cosa e di chi è fatto veramente il Paese Reale? Se ci pensi un attimo, il Paese Reale siamo Noi, siamo Noi presi Uno a Uno. L’artista polesano Piermaria Romani si è messo in strada e ha pensato a una specie di censimento. Ha incontrato di persona e illustrato il Paese Reale. Centinaia di ritratti e centinaia di storie.

(Cliccare sul ritratto e ingrandire l’immagine per leggere il testo)

PAESE REALE

di Piermaria Romani